“国联+民生”并购重组过会,成新“国九条”后首单券商并购重组过会项目。

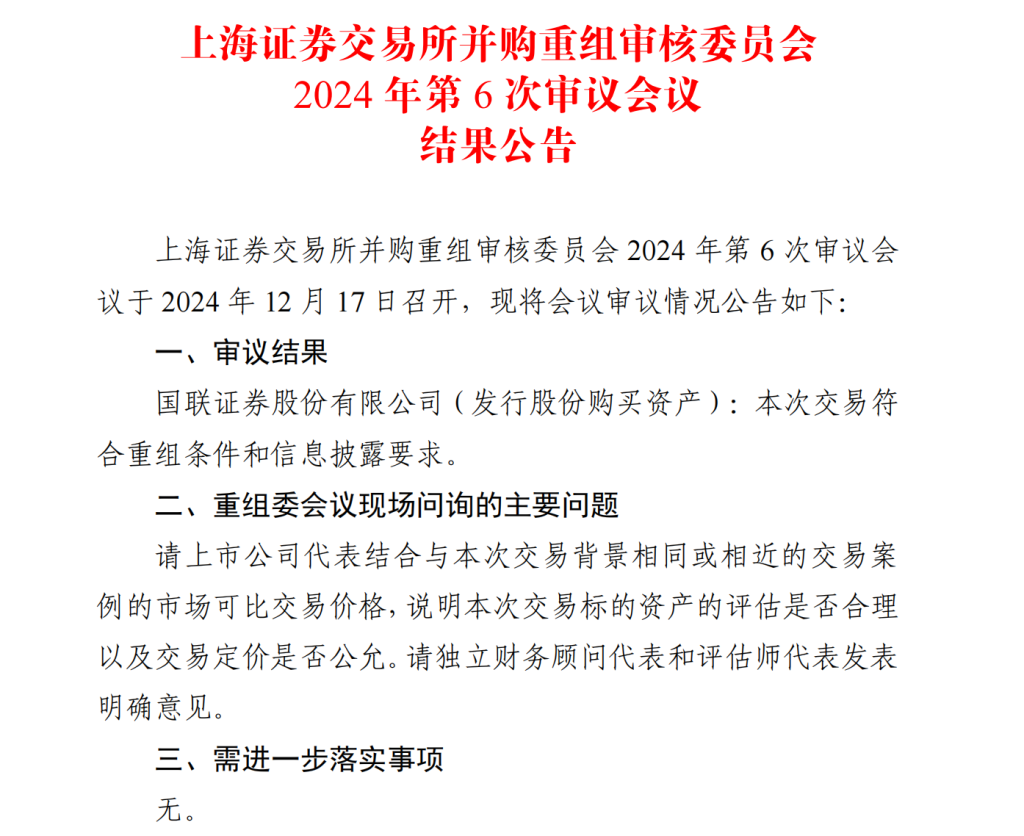

12月17日,上交所重组委发布的《上海证券交易所并购重组审核委员会2024年第6次审议会议结果公告》,国联证券股份有限公司(简称“国联证券”,601456.SH,01456.HK)发行A股股份购买民生证券99.26%股份并募集配套资金获上交所重组委审核通过。

自9月27日获上交所受理后,不到3个月时间,“国联+民生”重组方案即获交易所审核通过,成为新“国九条”后首单券商并购重组过会项目。

在业内人士看来,本次交易的成功过会,是监管层支持和鼓励券商通过并购重组方式打造一流投资银行的第一枪,案例具有典型性和示范性,券商合并重组有助于进一步提升行业整体竞争力、优化资源配置以及促进市场健康发展,更有助于增强市场主体的信心。

据了解,本次交易在经中国证监会同意注册以及本次交易所涉及的证券、期货、基金股东资格及股东变更事宜经过中国证监会有关部门核准后,即可正式实施。

现场问询关心资产评估、交易定价

根据公告内容,重组委会议现场问询的主要问题是要求上市公司代表结合与本次交易背景相同或相近的交易案例的市场可比交易价格,说明本次交易标的资产的评估是否合理以及交易定价是否公允。

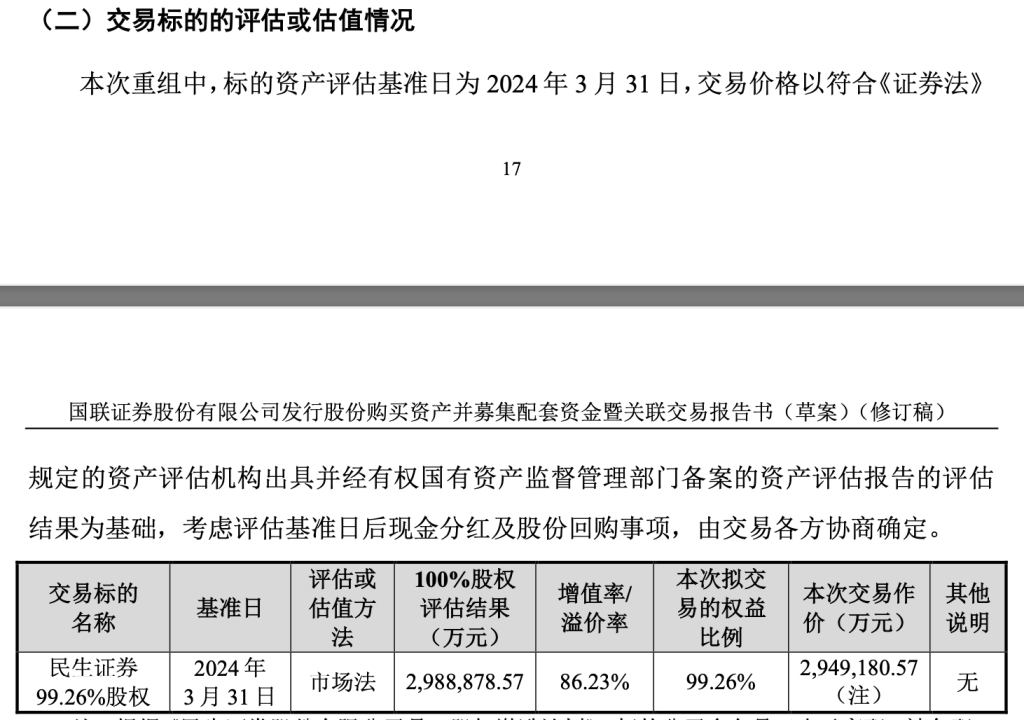

国联证券于12月3日更新的《国联证券股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书》显示,本次交易中,公司聘请中联评估对标的资产进行评估。根据中联评估出具并经有权国有资产监督管理部门备案的《资产评估报告》(中联评报字【2024】第1372 号),中联评估以2024年3月31日为评估基准日,对民生证券 100%股权分别采用了市场法和资产基础法进行评估,最终选用市场法评估结果作为本次评估结论。在评估基准日,民生证券100%股权的评估值为2988878.57万元,增值率为86.23%。

考虑到评估基准日后标的公司现金分红17059.32万元及回购股份支付702.57万元;在评估值基础上相应扣减上述金额后,本次交易标的资产100%股权对应价值为2971116.68万元;本次交易收购标的资产99.26%股份,对应交易作价2949180.57万元。

证券行业合并重组提速明显

今年以来,在政策支持和引导下,证券行业并购重组步伐明显加快,尤其是进入12月份,除了目前推进速度最快的“国联+民生”之外,此前正在推进的“国君+海通”、“西部+国融”、“国信+万和”以及“浙商+国都”都取得了实质性进展。

12月13日晚间,国泰君安和海通同步发布股东大会决议公告,两家券商合并重组交易方案等相关议案经股东大会审议,均获双方股东高票通过,后续将按照监管要求,履行合并的相关行政审批程序;12月6日,西部证券股东大会审议通过了关于收购国融证券控股权以及收购相关授权事项的两项提案,亦获股东大会高票通过,进入材料申报、监管审核环节;12月6日,国信证券发布《发行股份购买资产暨关联交易报告书(草案)》,拟通过发行A股股份方式,购买深圳资本等7家公司合计持有的万和证券96.08%的股份;12月3日,浙商证券发布公告称,公司收到国都证券转发的证监会《关于核准国都证券变更主要股东、实控人的批复》,核准公司成为国都证券主要股东,核准公司实际控制人浙江省交通集团成为国都证券实际控制人。

强核心功能,把握并购重组机遇

自中国证监会9月24日发布《关于深化上市公司并购重组市场改革的意见》(即“并购六条”)以来,并购重组市场活力显著提振。截至2024年11月30日,本年度审核类首次披露项目共计65单,其中,在“并购六条”发布后,首次披露项目达36单,将为券商带来并购业务增量。在证券行业马太效应凸显,集中度进一步提升的背景下,通过强强联合,释放协同效应,将有助于券商快速提升核心竞争力、核心功能,抢抓并购重组业务新机遇。

以“国联+民生”为例,民生证券的投资银行、股权投资等业务具有较强优势。根据国联证券《发行股份购买资产并募集配套资金暨关联交易报告书(草案)》,2024年1月至9月,沪深北交易所共审议通过35单IPO项目,涉及保荐机构19家,其中民生证券过会项目2单,排名并列第三。

在业界看来,合并后的新公司能快速提升投行及股权投资实力、扩大客户群体资源,充分挖掘已上市和拟上市客户资本运作需求,借助“科八条”、“并购六条”的政策东风,大力发展并购重组业务,加固投资银行业务优势,更好助力经济高质量发展。

还没有评论,来说两句吧...